建行副行長暢談科技新趨勢降低成本及風險有助拓寬融資的路挖掘中小企客戶

中國建設銀行副行長黃毅昨(19)日指出,大數據對金融業帶來空前的壓力,但也引發全方面的改變。運用大數據金融,可以降低成本及風險,提供更全面的服務,接觸更多之前傳統金融無法企及的客戶。

黃毅昨天在2015大師論壇以「大數據金融與中國商業銀行改革」為題發表演講,他指出,依傳統的信用評估式融資方式,不可避免會將不符合銀行信用風險判定標準的信貸需求排斥在市場之外,信貸市場和金融服務的廣度和深度都受到人為制約,客觀上形成精英階層和普通居民的金融二元結構。

黃毅表示,大數據融資興起後,不但能符合多次、小金額的融資需求,且具有傳統信用風險式融資不可比擬的成本優勢。大數據技術的興起,為信貸融資提供了另一條發展路徑。

黃毅說,第三方支付、點對點(P2P)、網貸、餘額寶等互聯網金融迅速發展,使傳統商業銀行感受到前所未有的壓力,卻同時推動大數據金融的快速發展。

所謂「大數據金融」,依黃毅的定義,就是依賴大數據的理念和技術,打破傳統的資訊壁壘及客戶關係,重新構建新型的商業模式,從事信用仲介、資金仲介和風險仲介的活動,其核心是數據積累技術、數據處理方法和利用數據對客戶的信用評估應用。

黃毅指出,大數據對金融業的改變是全方位的:一是改變傳統金融服務的供給和需求結構;二是打破金融服務業的邊界;三是改變金融業傳統的信用理念;四是對銀行傳統「信用仲介」的商業模式造成巨大衝擊;五是使客戶精準定價成為可能。

依據二八法則,20%富裕客戶為銀行80%的獲利來源,為傳統金融體系喜歡服務的對象。黃毅說,大數據金融壓低風險、人力、時間等三大成本,從而重新分化客戶組成。

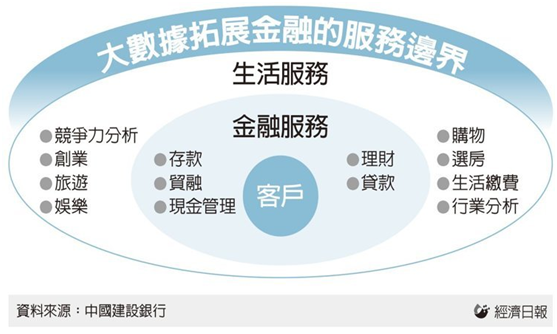

黃毅指出,大數據金融拓展金融的服務邊界,透過客戶的視角來營造一個「衣食住行一體化」的金融生態圈,讓金融產品和服務融入客戶生活的每一方面,包括購物、旅遊、娛樂等。

黃毅說,2011年中國具有法人資格的中小企業有1,000多萬戶,占全國企業總數的99%。不過,九成的小企業沒有與金融機構產生任何借貸。透過大數據金融,這些小企業有機成為阿里巴巴或華為,甚至是蘋果。